Et si nous parlions de donation ? La fin de la « Kaasroute »… (1/2)

Table ronde avec Me Valérie-Anne de Brauwere, avocate fiscaliste spécialisée en droit patrimonial et successoral au sein du cabinet THALES, et Frédéric de Haan, Managing Director au sein de la Compagnie d’assurance Vander Haeghen & C°.

Me Valérie-Anne de Brauwere

Avocate fiscaliste spécialisée en droit patrimonial et successoral (Thalès)

Frédéric de Haan

Managing Director (Vander Haeghen & C°)

Est-il encore possible aujourd’hui d’éviter les droits de donation ?

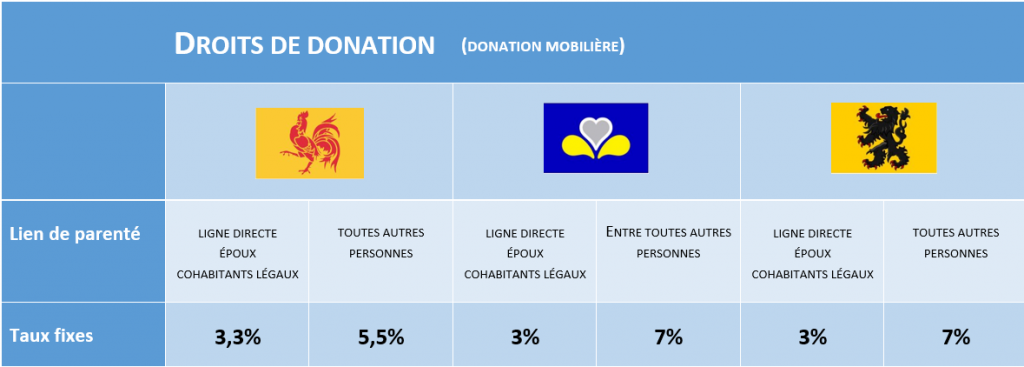

De nos jours, un résident belge qui souhaite faire un don de certains avoirs mobiliers (comptes-titres, liquidités, œuvres d’art, contrats d’assurance-vie, titres de sociétés) devant un notaire belge doit s’acquitter des droits de donation (cf tableau).

Jusqu’à présent, une des façons d’éviter de devoir payer ces droits était d’emprunter la « Kaasroute » pour se rendre chez un notaire au Pays-Bas ou même un peu plus loin, en Suisse.

Cette route sera fermée à partir du 15 décembre 2020. Les actes de donation d’actifs mobiliers passés devant un notaire étranger devront désormais être enregistrés en Belgique et soumis aux droits de donation.

Est-ce que cela sonne le glas de la planification successorale « à la belge », à savoir la donation sans devoir en payer les droits ? Les Belges pourront-ils demain encore éviter les droits de donation ?

VAdB : « Oui, les droits de donation pourront encore être évités. Les dons manuels et les dons bancaires pourront toujours être réalisés sans payer les droits de donation.

Une donation manuelle se fait par transmission de la main à la main. C’est le cas, par exemple pour les œuvres d’art. Une donation indirecte se fait principalement par transfert bancaire d’un compte à l’autre et concerne essentiellement les liquidités ou les titres.

Dans les deux cas précités, c’est la transmission manuelle ou le virement bancaire qui constitue l’acte de transfert. Il est convenu que les parties confirment, dans une reconnaissance de donation, (également appelée pacte adjoint) que cette cession s’est faite dans une intention libérale (souhait de donner) de la part du donateur en faveur du donataire. »

FdH : « Nous recevons, depuis plusieurs années de nombreuses demandes de clients souhaitant organiser la donation d’une partie de leurs avoirs de manière efficace et de préférence sans payer de droits de donation. Ces derniers manifestent cependant légitimement le souhait d’avoir une « garantie » au cas où malheureusement ils devraient décéder dans la fatidique période de trois ans suivant cette donation. »

Quelles sont les conséquences fiscales si les droits de donation ne sont pas payés ?

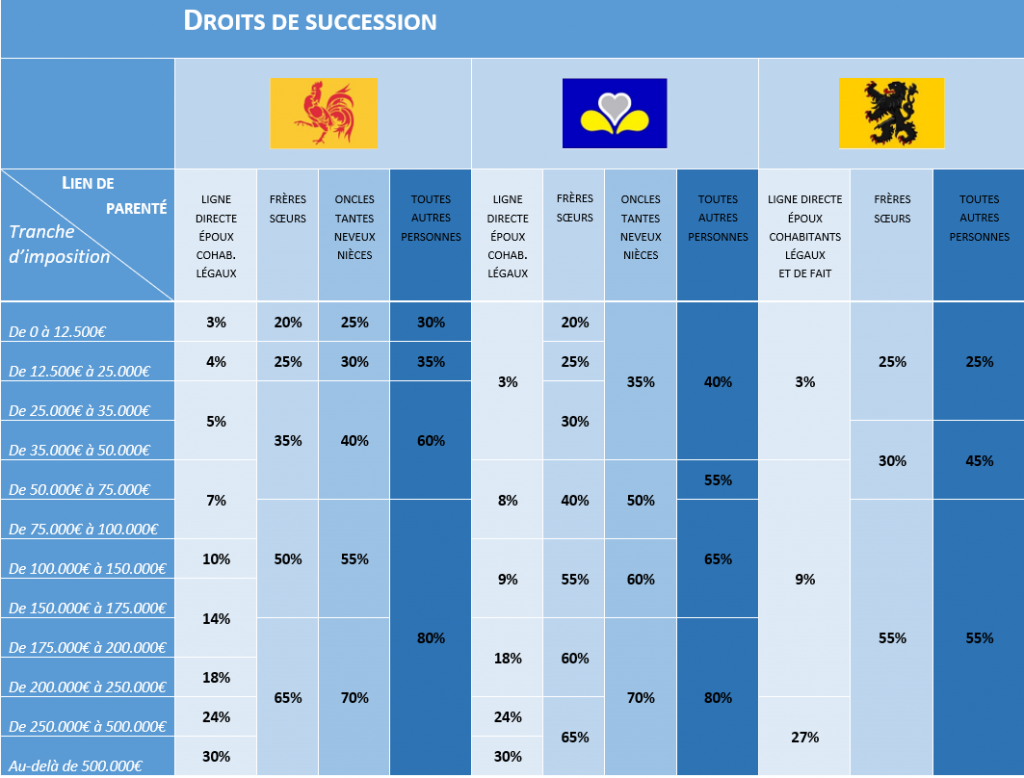

VAdB : « Les parties peuvent décider de ne pas payer les droits de donation de 3% (cf tableau « droits de donation ») sur une donation indirecte ou manuelle. Néanmoins, s’ils ne paient pas ces droits de donation, et que le donateur décède dans les 3 ans, le donataire devra payer les droits de succession, qui peuvent monter jusque 30%. »

FDH : « Ainsi, sur une donation de 100, si le donateur ne paie pas les droits de donation de 3, il prend le risque que le donataire doive payer 30. »

VAdB : « Ces droits de succession montent même jusque 80% si le donateur et le donataire ne sont pas de la même famille, comme par exemple un filleul « non familial », un partenaire non-cohabitant, des amis, etc. (cf tableau « droits de succession »). »

Vous avez parlé d’une possible « Garantie » pour sécuriser cette Donation manuelle ou indirecte. En quoi consiste-t-elle ?

FdH : « C’est une garantie qui va couvrir le donataire en cas de décès du donateur dans les trois ans qui suivent ladite donation. Le but est ici de couvrir le montant correspondant aux droits de succession liés à la donation. Soit les 30 ou 80 dont nous avons parlé précédemment.

Nous proposons ainsi une formule permettant aux deux parties d’être tranquilles sans devoir payer des droits de donation calculés sur le montant de la donation mais plutôt une prime qui elle, est calculée sur les droits de succession liés à la donation, en cas de décès du donateur dans les trois ans. Cette formule sera toujours plus intéressante financièrement que de payer des droits de donation, à condition, toutefois que le donateur soit âgé de moins de 79 ans et soit en bonne santé au moment où il fait ce choix de donner. »

VAdB : « Si l’assurance permet de garantir aux parties la tranquillité de leur donation, des cabinets tel que le nôtre peuvent, bien entendu accompagner les parties pour définir au plus précis les montants qu’il convient de garantir auprès de l’assureur. »